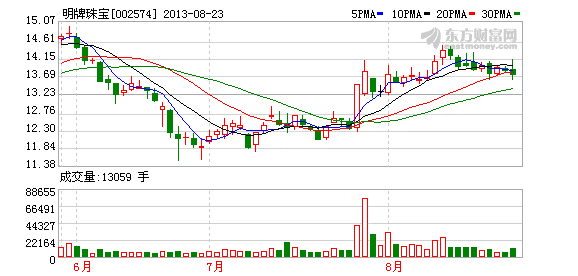

明牌珠宝维持“中性”评级

2013-08-24 16:00 作者:匿名 文章来源:未知 点击:

|

业绩基本符合预期,1H2013 净利润同比下降31.25%: 1H2013 公司实现营业收入51.22 亿元,同比增长36.00%;归属母公司净利润3203 万元,折合EPS 0.13 元,同比下降31.25%,公司业绩基本符合我们之前EPS 0.14 元的预期。公司扣非后净利润为1903 万元,同比下降54.50%。报告期内,收益于金价下跌,公司黄金租赁及T+D 业务获利较多,公司公允价值变动损益及投资收益两项合计较去年同期增加1.00 亿元。

从单季度拆分看,2Q2013 公司营业收入27.16 亿元,同比增长64.31%,增速高于1Q2013 的13.86%;归属于母公司的净利润1095 万元,同比降低32.18%,增速低于1Q2013 的-30.76%。同时,公司预计1-3Q2013 归属母公司净利润为5028.69 至6704.92 万元,变动幅度为-10%至20%,按此计算3Q2013 单季度净利润为1825.27 至3501.50 万元,变动幅度为96.73%至277.40%。

综合(行情 专区)毛利率下降,黄金饰品毛利率降低、收入占比提高为主因:

报告期内,公司黄金饰品/铂金饰品/镶嵌饰品收入分别为46.67 亿/2.55亿/1.45 亿元,分别同比变化44.87%/-24.03%/-12.03%,黄金饰品收入大幅增长,主要收益于金价大幅下跌后销售情况火爆。毛利率方面,1H2013 公司综合毛利率仅4.34%(2Q2013 毛利率仅3.61%),较去年同期同比下降1.01个百分点,其中黄金/铂金/镶嵌类饰品分别同比变化-0.93/6.55/-1.58 个百分点至2.36%/9.57%/33.21%。期间费用率方面,1H2013 公司期间费用率同比增加0.36 个百分点至3.49%,其中销售/管理/财务费用率同比分别变化0.10/-0.08/0.34 百分点至1.91%/0.63%/0.94%。报告期内销售费用率上涨主要系新设子公司,销售规模扩大所致。而财务费用率大幅上涨主要是因为公司发行债券产生利息所致。

短期估值较高,维持中性评级:

我们调整公司2013-15 年EPS 分别为0.32/0.36/0.41 元(之前为0.22/0.27/0.34 元),以2012 年为基期未来三年CAGR 9.8%,认为公司合理价值为12.0 元。中长期来看,公司产业链完整且存在上游打通矿物产地、下游拓宽业务品类的可能性,而公司大股东增持也体现了其对公司长期发展的信心,但目前公司估值较高,维持中性评级不变。

风险提示:黄金价格大幅下滑导致大额存货跌价准备。

|

国际珠宝网

微信公众号

【免责声明】本文仅代表作者本人观点,与国际珠宝网无关。国际珠宝网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任,如有侵权,请联系国际珠宝网工作人员删除。

国际珠宝网客服:0755-25911511

>>店铺信息

>>商场信息

- ●中山天奕星河COCO City

- ●万民汇MO CITY

- ●亿达·方圆荟

- ●华润万象

- ●沙井海岸

- ●宝安华强时代

- ●深圳壹方城

- ●华润东莞的奥特莱斯

- ●深圳梅林卓悦汇

- ●湖南怀化步步高百货-珠宝招商

- ●佛山三水银河荟

- ●番禺永旺珠宝

- ● 佛山铂顿城

- ●茂名茂南万达

- ●南山京基百纳广场介绍

- ●深圳华润万象天地商场介绍